(文/ LEDinside資深分析師 王飛)

4月3日,三安正式公告將原計劃在蕪湖實施的光電產業化(二期)項目挪回了公司大本營廈門,並將項目總投資由40.76億元增至100億元。同時在翔安開發區設立子公司廈門三安光電有限公司,註冊資本1000萬元。

三安光電與廈門火炬開發區管理委員會簽定《投資協定》的議案,決定在該開發區投資建設LED外延、晶片的研發與製造產業化專案。

該專案投資總額100億元,總規模為200台MOCVD(以2英寸54片為基數折算),首期啟動100台MOCVD設備,建設期為一年,全部廠房及相關生產配套設施在兩年內建成,其餘100台MOCVD待首期設備全部投入後啟動,不遲於2018年底到位並投入使用,否則廈門火炬開發區有權取消尚未到位MOCVD設備的相應補助。

4月10日,三安光電公告與首爾半導體公司和首爾Viosys公司(首爾半導體公司的子公司)決定進行業務合作,共同成立合資公司安徽三首光電有限公司,合資公司將為韓方生產發光二極體產品,註冊資金為200萬美元。三安光電以自有貨幣資金出資98萬美元,占合資公司註冊資本49%。三安光電的晶片由此跨過進入專利產業鏈的機會門檻。

4月11日,三安光電發佈公告稱,以自有現金出資3.25億元,與成都亞光電子,廈門中航在福建省廈門市成立合資公司,名稱為“廈門市三安積體電路有限公司” 。該合資公司總註冊金額為5億元,三安占股65%,經營範圍為積體電路的設計、製造與銷售,三安正式借此切入寬禁帶半導體產業。

如此密集的釋放利好難道只是為了炒作股價嗎?或許吧。但是剛剛增發完成的三安並沒有減持的動機,或者至少時機還未到。也看不到需要炒高市盈率換股並購的必要性,因為現金還足夠充裕——增發之後有幾十億現金進賬。當初三安入股璨圓是希望通過換股的方式深度戰略合作,可惜的是受制於管制因素最後變成了純粹的財務投資者,雖然三安有所損失,但是璨圓損失也不小,如果當時是換股交易,不僅兩家公司聯合更為緊密,擴大璨圓的戰略選擇空間,即使只看三安的股權價值也至少浮盈1倍。在三安佈局更趨於完整的此時,除開能協助三安突破專利陷阱的制約,恐怕很少有其它標的像彼時的璨圓一樣在三安看來還值得去換股並購。

|

那麼更好的解釋是什麼?結合去年以來的種種跡象表明,這一切,都是三安實施的產能威懾戰略。

LED晶片業者對2012年的產能大過剩恐怕還記憶猶新。在2009年三安,士蘭微股價暴漲的刺激下,在政府補貼政策的誘惑下,大量以“三安第二”自詡的LED晶片專案紛紛上馬。市場顯然狠狠的懲罰了這些盲目的追隨者。

然而人總是會對痛苦的記憶選擇性遺忘。2013年以來LED產業回暖,LED中下游明顯感受到景氣的上升,這種景氣也逐漸傳遞到上游晶片業。於是各種晶片缺貨論,MOCVD估值論相繼出爐,新一輪的產能擴張競賽眼看就要拉開大幕。

要避免再一次陷入恐怖的割喉式價格戰該怎麼辦?2013年10月16日在LEDinside主辦的臺北LEDforum上,三安集團林科闖先生首次公開提出三安將在2014年增加100台MOCVD機台的計畫。這當然是一個產能威懾策略。然而,這個策略看起來並沒有嚇退競爭者,接下來的幾個月內,蟄伏甚久的LED晶片業悄然開始了新一輪加機台的浪潮。

華燦光電在張家港工廠已經安裝34台MOCVD機台之後,將武漢二期專案移至張家港,總規劃產能將達到120台。有券商分析師推測,預計2014年還將擴產60台,2015年再擴產50台,屆時華燦MOCVD機台保有量將達180台,僅次於三安。

澳洋順昌募集5億人民幣,其中4億投入澳洋光電公司,而該公司計畫在2014年再增加25台MOCVD機台,從2013年到5台擴增至30台。

德力光電計畫2014年新增10台MOCVD,從原來的10台擴充到20台。

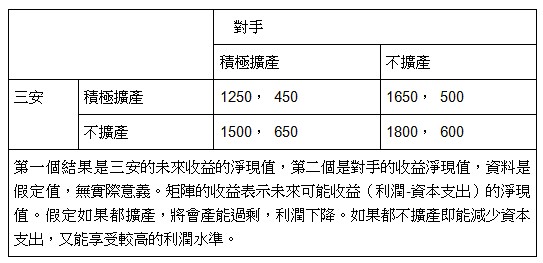

在整個行業毛利水準還遠遠沒有回到正常狀態的情況下,這樣的產能競賽無異於在為1年後再度掀起價格戰的血雨腥風布下伏筆。在對手的解讀中,三安號稱要加100台MOCVD正是晶片行情轉好的信號,他們會認為即使這個時候釋放出加產能的信號,三安未必敢於真的再加,因為一旦再度產能過剩,出現嚴重的價格戰,機台最多的三安利潤損失將是更加慘重的。我們來看一個一階段古諾博弈:

|

第一個結果是三安的未來收益的淨現值,第二個是對手的收益淨現值,資料是假定值,無實際意義。矩陣的收益表示未來可能收益(利潤-資本支出)的淨現值。假定如果都擴產,將會產能過剩,利潤下降。如果都不擴產即能減少資本支出,又能享受較高的利潤水準。

三安和他的競爭對手如果同時選擇自己的戰略,那麼這場博弈的納什均衡就是(三安不擴產,對手積極擴產)。因為無論競爭對手擴不擴產,三安如果不擴產都會比擴產的利潤淨現值要高。如果能預測到三安的策略是不擴產,那麼競爭對手的最好策略就是積極擴產——不擴產收益600,積極擴產收益達到650。雖然林科闖先生喊出了加100台的計畫,但是增發未完成,蕪湖補貼政策暫停,三安已經是中國產能最大的廠商,加MOCVD機台的可能性和必要性都並不充分,再加機台的承諾很容易被解讀為虛張聲勢的一個產能威懾。因而這個威懾的效果並不高,仍然有廠商在此後丟出未來的大幅度擴產計畫。

但是,實際上戰略並不總是同時制定的,競爭的廠商會觀望對手的動作而採取自己下一階段的動作。如果三安不管未來的收益如何,都堅定的選擇了積極擴產,並且讓對手相信這個是一個可信的承諾,那我們再來看看博弈的結果。競爭對手如果相信三安真的會採取(積極擴產)的策略,那麼可選的策略中(不擴產)將對自己更為有利——擴產的收益只有450,不擴產還能維持在500。最後的均衡就被改變了,新的均衡是(三安積極擴產,對手不擴產)。

這裡面對改變起到決定作用的正是三安的承諾。而現在,三安連續三個公告,讓這個承諾的可信度極大的提升了,我們逐一來分析:

1. 將蕪湖二期外延晶片專案移至廈門翔安。三安發跡地正是廈門,當初廈門政府不補貼,蕪湖補貼讓三安的主要生產基地外遷到千里之外的蕪湖,廈門政府腸子估計都悔青了,現在恰好蕪湖已經停掉補貼,三安又有擴產計畫,正是一個召喚遊子回歸的機會,開出優渥的支持政策自然不在話下。在三安光電公佈的協議中表示,約當54片2寸片即補500萬,如果下一代MOCVD機台產能提升至2倍,那麼相當於每台1000萬人民幣補貼。而預估即使新機台價格很難超越現有機台的2倍,也就是說三安每台機台自己負擔的比例將降到更低,換作哪個廠商會不真的去加產能呢?最後的機台數量實際上可能與林科闖先生宣稱的100台並無落差,但是這一次,因為有補貼兜底,有政府背書,承諾的可信度立馬達到90%以上。君不見三安公告隨後幾天A和V公司股價大跌,不是懷疑三安沒訂單,而是市場擔心以後這兩家只有三安的訂單。

2. 三安和首爾半導體建立合資公司。參照豐晶光電的模式,這個策略的高明之處已不必贅言。只是為什麼說他也是加強擴產承諾的一環呢?如果三安跨入不了專利封鎖的市場,那麼三安的主要市場永遠都只能鎖定在中國國內,而三安在中國市場佔有率已經遙遙領先的情況下,擴產的產能如何消化將會是大問題。但是如果能夠切入到專利封鎖的市場,那麼不僅是歐美日的照明市場,包括龐大的全球背光市場,都成為三安晶片的潛在市場。即使要分享一部分利潤給首爾又如何?這只不過是邁入一個更大市場的廉價門票而已。有這麼大的潛在市場支持,加一倍產能的承諾變得更加可信。

3. 成立合資公司進入集成半導體領域。如果全球LED市場在未來的某一天面臨增長極限,屆時接近400台MOCVD的三安光電該怎麼辦?MOCVD是高度專用性的資產,為這個產業所做的專業化投資固然有利於建立深深的護城河,但是假如面臨一個產業從成熟邁入衰退期的時候,專用性資產就變成完全的沉沒成本,越大的產能就會變成越大的包袱。但是寬禁帶半導體項目卻可以增加MOCVD的用途,大大降低資產專用性,享受擴產帶來的範圍經濟。三安選擇現在公佈合資成立集成半導體公司的用意之一正是向市場表明,寬禁帶半導體我是玩真的了,我加機台就算以後LED沒得玩了還有別的玩,所以我是真的要加機台,你們其它人最好看著辦。

綜上所述,三安連發三份公告正是一個強硬可信的產能擴張承諾,迫使產能競爭博弈進入兩階段模式。第一階段三安做出產能承諾,第二階段競爭對手必須認真考慮到三安的承諾,再來決定自己採取哪種策略。而從博弈的結果來看,競爭對手的最佳選擇就是不擴產。三安的產能威懾戰略湊效。

既然說三安是真的要加機台了,但是為什麼要搞這麼複雜,你要加就真的下訂單給A公司和V公司不就結束了,何必要用這麼多動作來證明自己的意圖。這正是產能承諾的有趣之處,現在的機台效率還在進步當中,據說是在未來1年內將會有跨躍性的技術進步出現,三安不可能在這個時間點釋放訂單出來,因此選擇了先做出產能承諾,迫使對手選擇不擴產的策略,而自己卻擁有了在1年後再決定投資多少機台,投資何種類型的機台,並且以什麼價格來訂購的權利。在強硬承諾的背後給自己留下來選擇期權,大大提高了決策的淨現值。

|

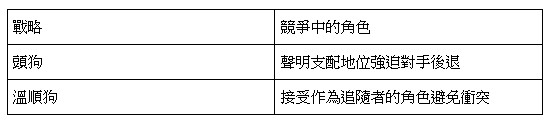

經典的產能競爭戰略情景下,強硬的聲明支配地位逼迫競爭對手後退的戰略被稱作頭狗戰略。正式啟用了頭狗戰略的三安將迫使其它競爭對手選擇溫順狗戰略,LED晶片產業的競爭也由此進入了賽季末期:三安和晶電將展開最後的冠軍爭奪賽,而其它選手將在此之前開始一場為了捍衛榮譽而進行的沒有鮮花和掌聲的季軍爭奪賽。