經得起大風大浪,躲得過明槍暗箭,距離2011年7月27日成功通過發審會審核,再到2015年1月30日拿到證監會核准的首發申請,木林森股份熬了三年半,終於再次熬到敲響上市鐘聲的關鍵時間點。

淨利潤年複合增長率高達98.22%

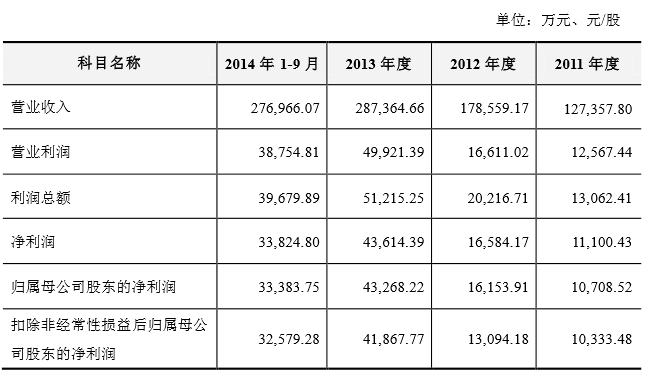

據 木林森公開的招股說明書,木林森經營業績呈快速增長態勢,營業收入由2011年的127,357.80萬元人民幣(下同)增長至2013年的 287,364.66萬元,年複合增長率達到50.21%、淨利潤由2011年的11,100.43萬元增長至2013年的43,614.39萬元,年複 合增長率達到98.22%,保持快速增長態勢。

縱觀中國大陸LED封裝廠2014年1月至9月的表現:國星光電營收11.42億元,淨利 潤1億元;鴻利光電營收6.87億元,淨利潤5486.25萬元;聚飛光電營收7.61億元,淨利潤1.31億元;瑞豐光電營收6.88億元,淨利潤 4018.28萬元;長方照明營收6.8億元,淨利潤3828.18萬元;萬潤科技營收4億元,淨利潤3411.38萬元。

而木林森2014年1月至9月營收27.70億元,淨利潤33,824.80萬元。毋庸置疑,對於中國大陸LED封裝廠而言,木林森無疑成為體量最龐大的一家公司。

|

| 數據來源:木林森股份招股說明書 |

全球市場研究機構TrendForce旗下綠能事業處LEDinside《2014中國封裝產業市場報告》對中國LED封裝市場市佔率情況調查顯示,中國LED封裝廠商木林森2013年排名竄升至第四,較2012年成長將近七成。

規模化生產一直是木林森的競爭優勢,截止2014年9月30日,公司已擁有年產1,270億支Lamp /SMD LED封裝器件的生產能力,擁有1,635台全自動化固晶機、2,093台全自動焊線機、2,189台全自動分光機、434台全自動螢光粉機等生產設備。

而規模化生產也帶動了木林森對晶片實行規模化採購,因此獲得較低的晶片價格,此外,規模化生產還可以有效減少產品分攤的單位人工成本及製造費用,降低產品的生產成本。

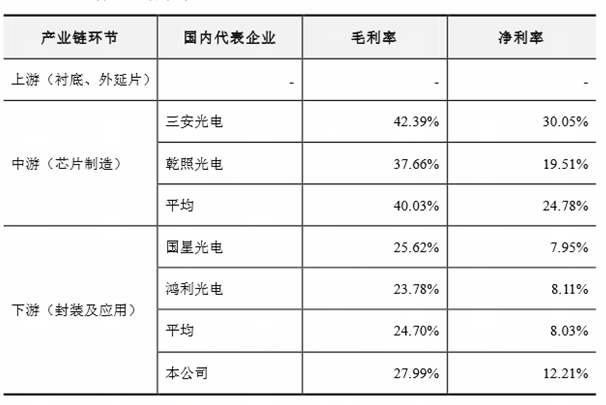

2014年前三季度,木林森的毛利率27.99%,淨利率12.22%,而國星光電同期的毛利率為25.62%,淨利率為7.95%,鴻利光電同期的毛利率為23.78%,淨利率8.11%。

|

| 數據來源:各公司2014年第三季度財報 |

2014年營收突破40億元

木林森表示,2014年營收400,166.79萬元,較2013年增加112,802.13萬元,增幅39.25%,淨利潤43,942.44萬元,與2013年基本持平。

2014 年公司營業收入繼續大幅增長,但淨利潤未實現同步增長,木林森認為原因主要為:首先,公司2014年繼續加大對LED照明的拓展力度,LED照明的銷售人員薪酬、廣告投入、展會展銷費用大幅增加,導致2014年銷售費用比上年增加8,670.18萬元,增幅達122%,吞噬了當期部分利潤。同時,由於照明 燈具市場門檻較低,競爭比較激烈,公司作為市場新進者,生產工藝還需不斷完善,規模化優勢尚未顯現,人工成本和製造費用居高不下,因此照明燈具的毛利率偏低,拉低了公司的綜合毛利率;其次,2014年下半年以來,SMD產品市場競爭加劇,銷售價格持續下滑,單位售價降幅大於單位成本降幅,使得公司2014 年SMD產品毛利率較上年下降5.31個百分點,削薄了當期的利潤水平。

木林森預計2015年第一季度經營業績繼續保持增長,營業收入預計同比增長10%-30%,淨利潤預計同比增長0-20%。

值得關注的是,木林森自2013年開始加大對LED照明燈具的投入產出,LED照明燈具的銷售主要依託經銷商的通路。2014年1-9月,公司LED照明燈具貢獻銷售收入為30,185.28萬元,較上年同期增加19,402.83萬元,增幅為180%。

若想隨時關心LED產業動態,歡迎加入繁中LEDinside官方粉絲團