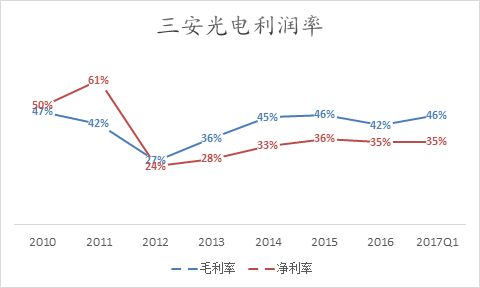

三安光電毫無疑問是中國LED行業最賺錢的公司,無論是毛利率還是淨利潤率,都高得不像是一家製造業公司。

通常製造業毛利高於30%,淨利潤率能夠超過15%已經是相當優秀的表現了,而三安除開2012~2013年的行業低谷期利潤有所下滑外,持續的保持毛利高於40%,淨利潤率達到30%以上的水平。

▲ 數據來源:三安公司財報,LEDinside整理

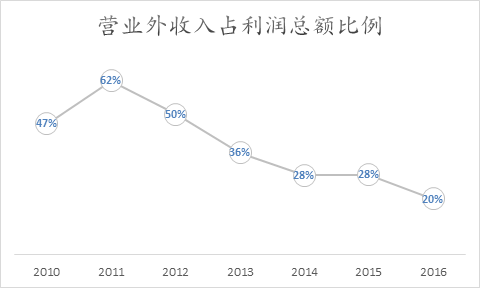

三安的淨利潤得益於MOCVD設備補貼是眾所周知的事實,然而如果局囿於三安依賴補貼的刻板印象,卻可能離事實更加遙遠。近年來隨著三安的發展壯大,營業外收入對利潤貢獻比例越來越低,從2011年高達62%下降到2016年的20%,三安自身的盈利能力卻在一步一步的強化。弄懂三安高毛利率,高淨利潤率背後的原因,才可能更好的回答這個問題:三安光電為什麼這麼賺錢?

▲ 數據來源:三安公司財報,LEDinside整理

三安高毛利潤率的原因分析

首先對外界評論中認為三安的毛利高來自財務總監之財技的觀點筆者不認同,巧婦難為無米之炊,再高明的財技也創造不出來收入,也幾乎沒辦法藏掉直接成本,而且,即使一兩年內可以更技巧的處理一些會計項目,但是不可能數年內一直用技巧來修飾出遠高於同業的毛利率。

對於三安的高毛利的來源,可以通過一下幾個方面加以解釋:

1) 製造的規模效應。LED晶片製造雖然不如半導體製造那麼高門檻,但是也是十足的重資產行業,生產製造的規模效應非常顯著。大家比較瞭解的是MOCVD設備昂貴,實際上為了晶片生產而專門準備的高純氣體供應系統,超潔淨廠房等基礎設施,是更加不可分割的專用性資產,會大大抬高LED晶片廠商的固定生產成本。反而是MOCVD,從long term來看,更像是可變成本。

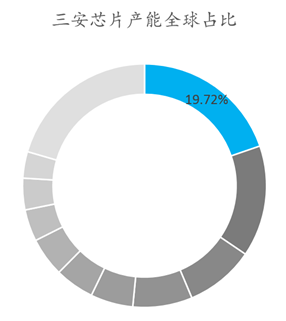

而三安擁有全球最大的LED晶片產能,約佔全球晶片產能的20%,只要產能利用率達到合理水平,這些固定成本三安就可以在更大的晶片產量上攤銷,那麼估計僅平均成本一項就可以比一般的競爭對手低上10%。

▲ 數據來源:LEDinside

2) 研發的規模效應。LED作為半導體產業的子產業之一,也是一個研發密集的產業。因為中國LED企業進入這個領域比較晚,在原始的技術積累和專利圈地中處於比較劣勢的地位,印象中中國的LED企業技術含量低。

三安浮出水面的大概只有1200多項專利,實際上為了保持產品競爭力的持續提升,微創新,工藝創新必須是持續不斷的,只是大多數不會轉化為專利,而是以企業的專有技術的形式存在。舉個簡單的例子,很多產品線,三安就是能持續保持同樣的晶片面積比競爭對手亮度高5%,這實際上構成了三安產品溢價的技術保證。

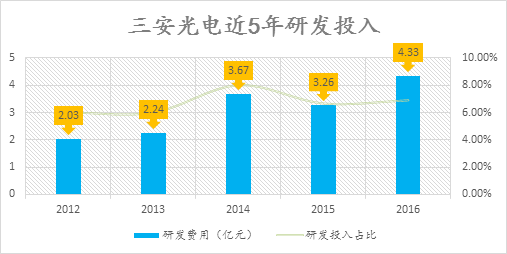

▲ 數據來源:三安公司財報,LEDinside整理

研發的規模效應就體現在三安的研發團隊和研發資金的投入規模上,三安約有470多人規模的博士或日韓台技術專家隊伍,高級工程師及碩士以上的人才達到502人,單就LED光電產業的人才儲備來說,三安擁有全世界最大的人才庫。直接的研發資金投入和間接的研發人員用人成本,保守估計也在3億人民幣以上,這相當於前幾年一個中等規模晶片廠的年營業收入。

這樣龐大的研發支出,對一個產量規模不足的企業來說是龐大的負擔,對三安來說,攤銷到每顆晶片的研發成本微乎其微,產品性能帶來的溢價完全可以覆蓋。

3) 客戶數量的規模效應。應該有多個經濟學術語可以解釋這個現象,比如網絡效應,即同一個系統使用的人越多,就越能吸引更多的人使用。不過本質上也還是可以用客戶的規模效應來解釋,畢竟網絡效應也要依賴使用者的數量規模。三安長期積累下的客戶群基數客觀上促成了與三安這個系統交易時的網絡效應。

LED晶片屬於化合物半導體,生產過程的精度還不能像硅基半導體精確(5個9和11個9的差異),因此產出的晶片的光電性能是在一個指定區間內呈正態分佈,而LED廠商需要對產品根據光電性能的bin集分類之後才能銷售給客戶。

三安這樣生產規模的廠商單一bin內的產品數量就很可觀,可以供給單一客戶某一個bin。三安客戶的數量也足夠多,每個客戶拿到的bin集都很集中,從客戶的角度獲得的體驗就是三安的產品一致性很好。可以做到類似方式出貨的晶片廠商只有三安,華燦等不多的幾家。

另外就是像木林森這樣的封裝廠,也是因為規模夠大,客戶群數量夠大夠分散,這樣木林森也可以做到採購晶片的時候不分bin,但是銷售給客戶的卻是單一bin的LED。這項優勢也可以至少提高5%的溢價空間。

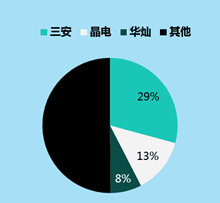

綜合上述的三點,三安就具備了高出同行15~25%的毛利的空間,再加上從市場結構來看,三安的在中國晶片市場份額已經接近30%(LEDinside統計約29%),具有價格領導者的定價權,因此能夠維持高毛利就不足為奇了。

|

三安佔中國LED晶片市場份額 |

|

▲ 數據來源:LEDinside

而另外還有兩個影響因素也很重要,只是相比之下,並不是構成三安產品毛利高主要的因素,僅簡單加以說明。其一是三安有自己的襯底和PSS廠(晶安光電),可以優先保障三安獲得更加優良的原材料供應,且還不需要承擔高於市場的價格,這也構成三安產品競爭力的來源,以及保障了更高的良率,但是這並不能算是核心競爭力,充其量只是內部轉移定價的技巧,集團內部的利潤放在不同的生產環節而已。換言之,只要出足夠高的高價,從市場上也可以獲得同樣的供應,只是不如in house有保證。

還有一個因素是三安經常會有一些路燈類的照明產品訂單,這類偏工程照明產品的毛利通常會比較高(參照名家匯,利亞德旗下金達照明),這個是行業屬性決定的。雖然會拉高三安整體的毛利水平,但是因為佔比不大,權重小,對毛利和淨利潤的貢獻都相對有限,再加上不確定性強,頂多季節性的構成波動因素。

三安高淨利潤率的原因分析

三安遠高於同行的淨利潤,一方面來自毛利比較好(如上文所述),不再展開解釋,重點主要討論一下構成其淨利潤重要來源的營業外收入。

LED晶片行業的MOCVD大額設備補貼一直備受詬病,然而除開少數新自由派經濟學家反對任何形式的補貼和政府干預外,一般主流的觀點並不反對政府運用財政資源對新興產業的扶持政策。

中國的國情下,扶持LED產業,選擇補貼MOCVD相對來說是比較明智的做法。也有一些國家推動LED產業的時候採用消費者端補貼,比如日本和美國。但是在中國,消費者端補貼的監管成本和套取補貼資金的風險都很高,新能源車補貼就是一個最好的反面案例。

而對LED行業的設備補貼,政府直接對拿到補貼的企業進行監管,監管成本更低,效果會好很多,而通過補貼購買的專用性的設備又充分保證了財政補貼資金是用於這個行業而不會被濫用。

但是,政策本身即使是合理的,可是為什麼三安就能拿這麼多,是不是有內幕,不公平?實際上各地出台的MOCVD補貼政策其實都儘量避免量身定做,政策的制定者必須遵循公平公正公開的原則,凡是符合條件的企業都有機會,例如三安拿到最多補貼的蕪湖廠和廈門廠,其實德豪潤達在蕪湖,乾照和開發晶在廈門都享受到了同樣的補貼政策。

真正令三安補貼拿到手軟,做對的地方就是該公司在政府的Credit比較好,三安做到了拿到補貼買來的設備效益最大化,由於運營狀況良好,能夠實打實的貢獻稅收(僅所得稅2016年4.5億)給當地政府,因此地方的主政者們當然都願意引進和支持這樣的企業,所以各地政府才會以豐厚的補貼為條件爭搶三安這樣的企業落戶。

隨著三安Credit的積累,包括國開行,大基金在內的這些國字頭資本玩家也都願意與三安合作,使得三安的融資成本也比一般同行有優勢,財務費用較同行低很多,2016年財務費用甚至為負的1.07億,這也為三安的淨利潤貢獻不少。

以上幾個因素或是三安迷之高淨利潤水平可能合理的解釋。

(文:LEDinside 王飛)