|

|

|

2025年,顯示屏行業在內卷與開拓中一路走來。從技術端的Mini/Micro LED與COB/MIP/COG,到應用端的AI融合與細分場景,再到市場端的海外掘金與渠道下沈,行業的發展輪廓逐漸清晰,市場表象的迷霧慢慢消散。

頭部企業也已悉數亮劍,在整體戰略層面,利亞德聚焦“顯示+文旅+AI與空間計算”三大核心板塊;洲明科技將“LED+AI”業務提升至集團頭號戰略高度;艾比森將技術領先置於戰略核心地位,聚焦LED行業前沿發展方向;奧拓電子圍繞“AI+視訊”戰略,深耕優勢細分行業;雷曼光電綠色發展納入核心戰略,持續加碼綠色技術研發......各家都在用實際行動定義自己的未來。

然而,企業布局背後更深層次的發展邏輯、細分賽道的真實溫度,以及巨頭跨界帶來的潛在影響,才是預判未來的關鍵。TrendForce集邦咨詢研究總監余彬先生近日在2025自發光顯示產業研討會上的分享,為我們揭開了這些表象之下的市場全貌與未來趨勢。

LED顯示市場整體趨緩,區域分化明顯

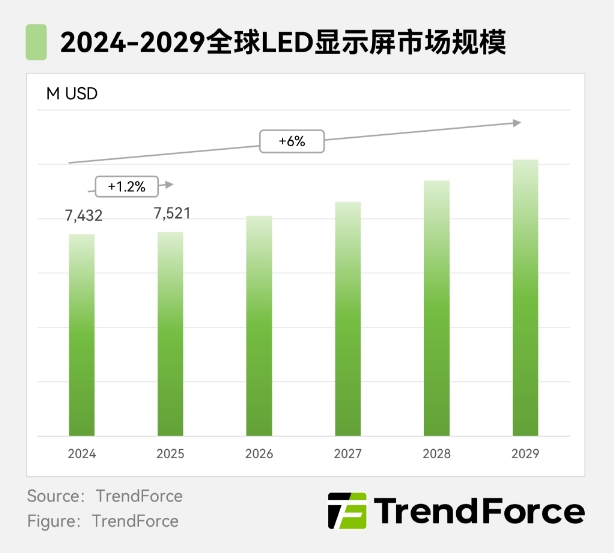

根據TrendForce集邦咨詢數據,今年全球LED顯示屏市場規模預計為75.2億美金,同比僅微增1.2%,小間距產品依然是市場成長的主要動力。

從區域市場來看,今年國內市場終端需求和價格表現不理想,高端產品受到影響。一方面,上半年內蒙古的“面子工程”事件對P1.0以下高端屏的采購造成了影響;另一方面,禁酒令等其他宏觀措施也對行業造成一定沖擊。在技術端,COB與MiP的競爭仍在持續。

歐美市場同樣面臨挑戰。美國對等關稅不僅沖擊了顯示屏制造端,也對終端需求造成了抑制。例如,美國民眾娛樂支出的下降,直接導致好萊塢電影公司投資減少,虛擬拍攝產品的表現隨之走弱。盡管如此,今年歐美市場並未出現負增長,大致維持在微幅增長的水平。

亮點來自於亞非拉市場。亞非拉市場今年仍保持增長態勢,是支撐整個行業維持正成長的重要原因之一。這也符合LED顯示屏行業一貫的發展規律:一項新技術(如小間距)總是先由國內政府采用,放量降價後推向民用市場,再滲透至歐美發達經濟體;隨著成本的進一步下探,最後進入亞非拉等市場。目前,亞非拉正處於這一輪發展階段的上升期。

技術路徑分化,P1.0短期承壓與COB高速滲透

正如前文所述,新技術在發展初期需要依賴政府需求帶動。在疫情之後,國內相關支出明顯下跌,導致P1.0以下產品目前推廣困難。但長期而言,P1.0以下產品仍是技術競爭的核心領域。未來隨著成本下降及新應用場景的開拓,該市場有望實現快速增長。

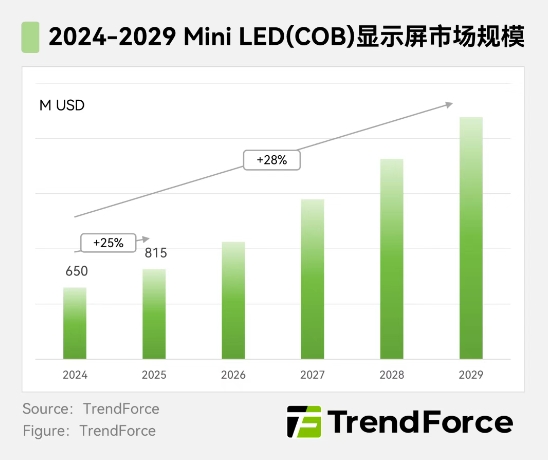

與P1.0的短期承壓形成對比的是,COB技術正迎來高速滲透期。TrendForce集邦咨詢預計,今年全球COB產值將達到8.15億美金,同比增長25%。

COB技術在帶來新需求的同時,更多是扮演了行業內的替換角色。以P1.2間距為例,COB正快速滲透原屬SMD的市場,並且今年已開始向P1.5、P1.8間距滲透。值得注意的是,COB廠商在P1.0以下推廣遇阻後,正轉向推廣P1.2至P1.8間距的產品。

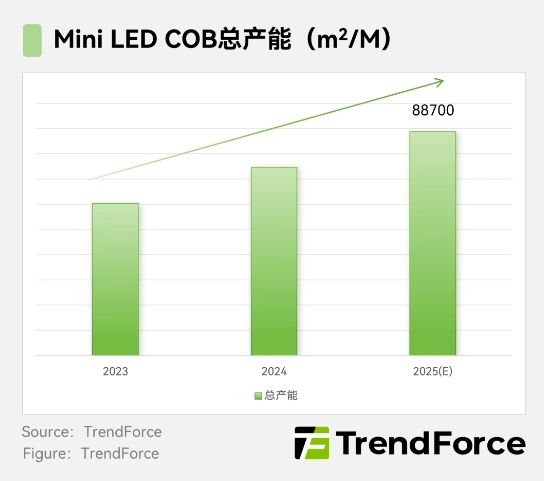

COB的快速成長跟行業的投資密不可分。根據TrendForce集邦咨詢統計,COB產能在2024年約為6萬㎡/M,預計今年將達8.87萬㎡/M,新增產能約2-3萬㎡/M。在這超過2萬㎡/M的新增產能中,很大部分來自LCD面板廠商的投資。

可以說,傳統LCD面板廠進入該行業已是確定的趨勢。繼BOE京東方進入後,今年TCL華星、惠科、創維亦紛紛在COB領域建立產線,LCD廠商的進入將改變行業競爭格局。

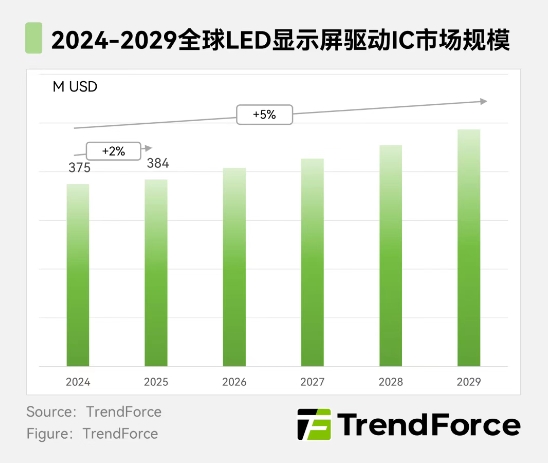

在配套的驅動IC方面,該領域廠商眾多。雖然集中度高,但不同於控制系統,顯示屏驅動IC領域仍不斷有新廠商進入。TrendForce集邦咨詢預估,今年全球LED顯示屏驅動IC市場規模預增2%,前五大廠商市占率超8成。

細分應用市場的三大看點

在宏觀市場趨於平緩、技術路徑持續分化的背景下,增長的動力最終需要落腳到具體的應用場景。那麼,在一體機、電影院和租賃等關鍵的細分賽道上,市場的實際表現又是如何?

一體機市場

一體機去年的增速超出預期,主要得益於海外市場的良好表現。一體機產品早期主要面向政府及大型國企,價格高昂。這幾年雖然成本下降,但在民用市場滲透率依然不高。然而,在歐美國家,一體機在會議、教培等場景的需求增長明顯。

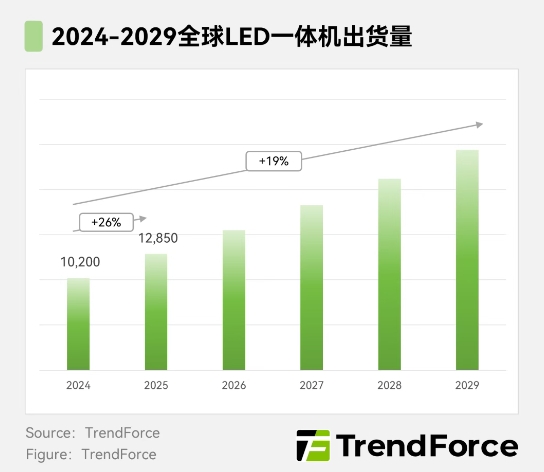

TrendForce集邦咨詢預估,2025年LED一體機出貨量達到12,850台,預增26%,預計海外市場比重超過6成。對於一體機廠商而言,經營海外渠道至關重要。

根據TrendForce集邦咨詢分析,在產業集中度方面,2024年前五大廠商市占率接近9成,不過進入該領域的廠商越來越多,預計未來產業集中度將會有所下滑。

產品規格方面,一體機產品目前主要以130-140英寸的產品為主,比重超過5成,分辨率以2K為主,產品對應間距約P1.5。技術方面,由於是以P1.5產品規格為主,因此SMD LED技術仍占據主流,不過推出COB技術一體機產品的廠商越來越多。

至於何時能進入消費級(To C)市場,目前來看仍面臨困難。盡管一體機價格持續下降,但現階段主要仍面向To B市場。從B端轉向C端,不僅是價格問題,還涉及售後體系和產品穩定性。廠商在C端市場的交付能力尚不成熟,貿然進入可能損害品牌聲譽。

電影院市場

電影院市場是近兩年增長較快的另一應用場景。

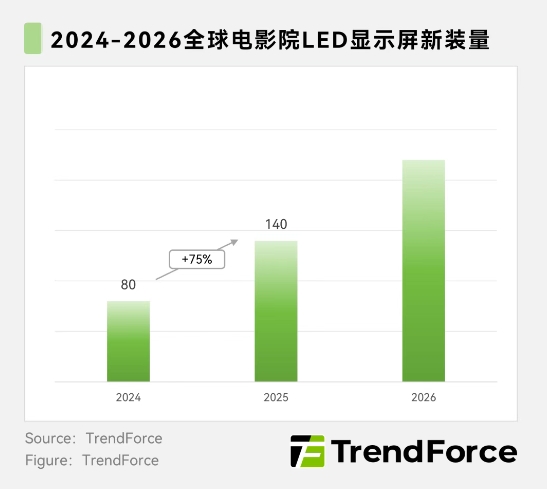

從終端安裝量看,截至今年Q3,統計新裝屏幕逾80塊,主要集中在國內。TrendForce集邦咨詢預計,今年全球新裝量將達140塊,同比增長75%。

同時,影院屏幕規格亦有明顯變化,16米和20米規格的比重顯著增加。尤其在國內,影院若計劃安裝大規格巨幕,LED方案相比IMAX在色彩表現上更具優勢。LED顯示屏安裝量的增長,得益於產品價格的持續下跌(目前10米左右2K屏幕,安裝成本已降至數十萬元)。

產值方面,TrendForce集邦咨詢預估,2025年電影院LED顯示屏市場規模將成長至3,600萬美金,同比成長60%,不過整體規模目前依然較小。然而,市場潛力巨大,全球約有20余萬個影院,其中高端影院約2至3萬家,而LED顯示屏的安裝量目前僅為百塊級別。

更重要的是,LED屏為電影院帶來了新出路。LED屏使其能承載線下活動、直播現場(如洛杉磯的宇宙體驗酒吧),營造“身臨其境”的體驗,這是LED給電影行業帶來的新希望。

租賃市場

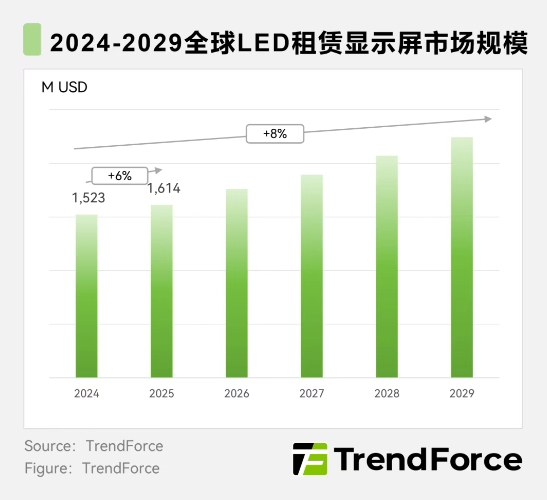

租賃市場的未來增長邏輯保持不變,演唱會等活動使用的屏幕數量持續增加。盡管近年受經濟環境變化影響,市場表現有所放緩,更換周期亦有所延長,租賃屏也正朝間距微縮化發展。TrendForce集邦咨詢預計2025年全球LED租賃顯示屏市場規模將達到16.14億美金。

產業競爭格局加速演變

市場的需求和技術的疊代正在重塑LED顯示行業的版圖。面對這些機遇和挑戰,產業鏈上的“玩家們”,無論是芯片、封裝還是終端品牌,都在加速調整自己的身位。

芯片端:LCD廠商正積極進入該領域,其目標不僅是Mini LED,也包括Micro LED。由於芯片是Micro LED成功的關鍵環節,LCD大廠正從最源頭的芯片產業抓起。繼2017年兆馳之後,今年惠科也已確定入局,預計芯片行業將迎來新的競爭態勢。

封裝端:目前主要是MiP和COB兩種技術競爭。MiP若要取得長足發展,必須轉向Micro LED芯片封裝,其降本邏輯關鍵在於芯片尺寸。目前許多廠商已在嘗試使用Micro LED芯片制造MiP。MiP與COB的競爭並非零和博弈,未來兩種技術將並存發展。

顯示屏終端:如開篇所述,LED顯示屏的發展邏輯遵循從政府到民用、從國內到海外的滲透路徑。目前P1.0以下產品發展速度相對緩慢,企業營收仍主要依賴常規小間距及戶外產品。P1.0以上的成熟產品已進入向亞非拉市場快速滲透的階段。因此,廠商均在積極布局海外渠道,即便是以往主攻國內市場的廠商,亦紛紛轉向海外。終端品牌商當下的競爭態勢十分明確:既要布局當前的海外存量市場,也要為未來的P1.0以下市場做好技術和應用準備。

競爭加劇,亦是行業升級契機

最後,余彬先生從市場和競爭兩個角度進展總結:

市場方面, 長期看來,未來LED顯示屏市場三大增長趨勢不變:繼續向非發達經濟體市場滲透,繼續向中小型客戶滲透,繼續向新興應用推進。TrendForce集邦咨詢預計,2029年全球LED顯示屏市場規模有望成長至102億美金。

而在產業競爭格局方面,今年LCD廠商的大舉進入已成為關鍵變量。短期內的激烈競爭在所難免,且必將對行業格局產生深遠影響。TrendForce集邦咨詢預計,未來面板制造與終端品牌的分工將更加明確,形成品牌廠專注渠道建設、制造廠深耕工藝的專業化模式。

同時,LCD廠商的進入也為LED行業帶來了巨大發展契機,這些巨頭有望將LED產品帶入全新市場,把目前年產值約500余億的行業推向新的高度,這一點值得業界共同期待。(文:LEDinside Mia)

TrendForce 2026 全球 LED 顯示屏市場展望與價格成本分析

出刊日期: 2025 年 9 月 30 日

語言: 中文/英文

格式: PDF

頁數: 234 頁

|

如果您想要了解更多關於LEDinside的細節,歡迎聯繫: |

||

|

Global Contact: |

ShenZhen: |

|

|

Grace Li +886-2-8978-6488 ext 916 E-mail :Graceli@trendforce.com |

Perry Wang +86-755-82838931 ext.6800 E-mail : Perrywang@trendforce.cn |

|